株式会社が事業を営んで得られた最終利益の一部は出資者(株主)に分配されます。これが配当金、略して配当です。

このページではそんな株式投資の配当金について超わかりやすく説明します。

配当金みたいな基本用語は単に辞書を引いたときのように覚えるのではなく、株式投資の全体像に照らしわせながら理解して覚えることが大切です。

私は政治経済の商業出版本の著者でもありますから、わかりやすく説明することができます。

配当金とは?わかりやすく解説

今、あなたが株価1000円のK社の株式を100株だけ買ったとします(=10万円の投資、売買手数料はのぞく)。

この後、K銘柄が買い優勢であれば株価は上がり、あなたの含み益も上がります。

では、いかなる状態だと買い優勢になりやすいでしょうか。

一般的にはK社が今よりも大きな利益を稼げる見込みがあったときに買い優勢になりやすいです。

なぜなら会社の利益が増えるほど株主に分配してくれる配当金も増える可能性が高いからです。

配当金は株式会社の利益をもとに株主に分配するお金であり、それは大きいほど魅力的ですから投資家は会社の利益および配当金が大きくなりそうな銘柄を探すのです。

売上および利益の金額は会社によって異なりますから、当然、1株あたりの配当金の額もまた会社によって違います。

この配当は投資家が保有している株式の数が多いほど受け取る金額も大きくなります。

あまり大きな利益を出すことができてないない会社、とくに赤字の会社は配当を出しにくいです(=無配)。

ただし、今まで黒字が続いてきた企業における一時的な赤字の場合は減配といって配当金は以前よりも減らされた形で支払われることはよくあります。

損切り価格でもプラス収支になる可能性がある

株式投資に元本保証はありませんから、K社の株価は上にも下にも行く可能性があります。

仮にあなたはK社の株価が930円まで下がったところで売るとします。この場合、売却金額は930円×100株=93000円ですから7000円がマイナス収支としての金額になりそうです。

しかし、あなたがK銘柄を売るまでに配当金をもらっていたとしたら、収支はプラスになる可能性もあります。これも配当金の魅力の一つです。

というか、配当金が高いとしてもそれ以上に株価が下がってしまうと売却時の収支は赤字ですから、投資家は株価の売買差益と配当金を総合的に考える必要があります。

仮にK銘柄を930円で売却する際、それまでに5000円しか配当金をもらっていなかったとすれば収支はマイナス2000円です。

↑投資額が100000円、手元に残るお金は930円×100株で93000円と配当金の5000円ですからマイナス2000円。

配当利回りも覚えよう

配当金と合わせて覚えるべき用語に配当利回りがあります。

配当利回りとは株式を買ったときの株価に対して1年間で配当をいくらもらうことができるかを表した数値。

さきほどの株価1000円のK社の株式を100株だけ買ったとします(=10万円の投資)。

K社の1株あたりの年間配当額が50円だとすると、50÷1000×100=5、すなわち配当利回りは5%になります。

あるいはK社の1株あたりの年間配当額が50円で株価が500円だとすると、50÷500×100=10、すなわち配当利回りは10%になります。

配当金が変わらない場合、株価が下がるほど配当利回りは上がるわけです。

優待品の価値をお金に換算すれば配当利回りはもっと高くなる企業もなります。

一般に日本株の中では優待も含めた配当利回りが4%以上で高配当、2~4%で標準的、2%未満で低配当という感じです。

上場企業への株式投資の配当利回りで10%なんていうのは世界中を見渡してもほぼ存在しません。

増配は望ましい

基本的に配当金は多い、あるいは将来的な増配(配当金を増やすこと)の可能性が高い企業ほど株主にとって望ましいです。

配当金が増えることは株主にとって魅力的なので買いが集まり株価の上昇が期待できるからです。株主優待の改善もそれと同じこと。

減配は望ましくない:記念配当と特別配当

一方、減配は株主にとって印象がよくない措置であるため、一度上がった配当金は大きく下がりにくい傾向があります。

減配は株主にとってイヤなことなので売りが集まり株価は下がりやすいです。株主優待の改悪もそれと同じこと。

ただし、企業によっては通常の普通配当をおさえて、とくに大きな利益を出したときや創業〇〇周年のときだけ特別配当・記念配当を支払うという形もあります。

この場合、翌年に特別配・記念配がなくなっても普通配当が残れば減配のイメージは薄れるわけです。

無配でも株価が上がれば問題なし?

なお成長を強く優先させる新興企業は、少々の利益をあげたとしても無配にして利益をさらなる成長に投じる場合が多く見られます。

無配銘柄の株主は企業の成長とともに株価が上がれば無配でも納得できるのです。

よって、成長著しい新興市場の銘柄では配当は少なく、経営が高い水準で安定している企業が多い東証1部ではやや高い傾向があります。

配当利回りが高い業種

配当金が株主に支払われる場合、支払回数は年に2回が多いです。

2020年において配当利回りが平均的に高い業種は東証1部上場の金融系全般と総合商社と石油会社です。

数年前は大手の自動車メーカーも配当利回りが高かったのですが、2020年では下がってしまいました。

当然、これからも各業種で配当利回りは上下するでしょう。

配当は現状で高い業種よりもこれから上がりそうな業種を狙う方がよいかもしれません。

配当金をもらうには

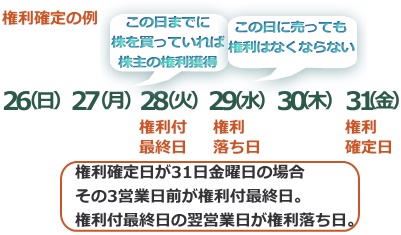

配当金をもらうには配当金を出す方針の銘柄を、権利確定日(配当や優待の権利が確定する日)と呼ばれる日の3営業日前にあたる権利付最終日に保有し持ち越す必要があります。株主優待にしても同様です。

権利付最終日の翌日を権利落ち日といい、権利付最終日に購入・保有していた株式をこの日に売っても株主の権利獲得は変わりません。

一連の権利関係の日は3月と9月の末に多いです。

権利付最終日のPTS・夜間取引で買い付けても株主の権利(配当、株主優待、議決権など)は得られません。夜間取引は翌日昼と同じ扱いになるからです。

一般に権利落ち日は株価が下がりやすいです。権利を獲得したところで売りたくなる人が一定数いるからです。